Итак, мы закончили блок об основных видах ценных бумаг – Облигациях, Индексах, ETF и акциях. Мы изучали эти инструменты в порядке увеличения риска и, соответственно, в порядке увеличения потенциальной доходности.

В последнем уроке про акции мы упомянули, что риском можно управлять.

Как это делать?

На самом деле достаточно просто.

Допустим, у тебя есть 1 млн тенге, который ты хочешь инвестировать, чтобы деньги не лежали без дела, и их не подъедала инфляция и девальвация.

Значит ли это, что нужно на весь миллион купить акции какой-то одной компании? Можно конечно, но мы бы не рекомендовали так поступать. Нужна диверсификация – то есть, набор из разных инструментов. Например, облигаций, индексов, ETF и акций. Если хочется спокойно спать по ночам, можно и на банковский депозит положить часть суммы.

Весь этот набор инструментов называется инвестиционным портфелем (или просто портфелем). Это важный и очень распространённый среди инвесторов термин.

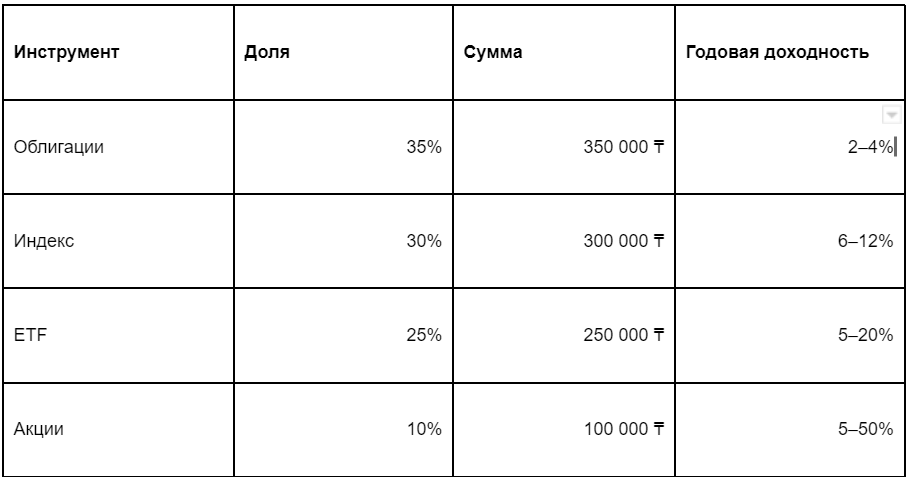

Если визуализировать портфель, то он может выглядеть примерно так:

Как видишь, мы распределили его по нескольким инструментам. Каждый отдельный инструмент при этом тоже можно разбить на разные компании, направления и секторы.

То есть для портфеля деньги можно распределить между:

● 1–2 вида облигаций;

● 2–3 основных индексов;

● 3–5 ETF;

● 1–2 акций.

Что ты видишь, глядя на такой портфель? Во-первых, ты очень равномерно распределил риск. А значит, у тебя получился диверсифицированный портфель. Во-вторых, портфель получится с относительно низкими рисками. У него меньше потенциальная доходность, но и вероятность убытков сведена к минимуму.

Ты спросишь, стандартный ли это портфель? Все ли так делают? Нет. Каждый инвестор формирует портфель под себя, исходя из того количества риска, которое готов принять.

Есть инвесторы, которые инвестируют только в облигации и в индексы и вообще игнорируют акции. Их портфели называются консервативными. Такие портфели относительно безопасные, там минимум стресса, минимальные риски, но и потенциальный доход весьма скромный.

А есть те, кто вкладывается только в акции. Как правило, портфель они распределяют между 5–15 компаниям, обычно из разных секторов экономики, чтобы хоть как-то диверсифицировать вложения. Такие портфели называют агрессивными. У них большой риск, но и потенциальный доход может быть выше.

Что касается портфеля из нашего примера, то он называется сбалансированным. В нем заложена доходность в потенциале акций и ETF, но и риски под контролем. Именно такой подход и такой портфель мы рекомендуем всем начинающим инвесторам.

Тут, пожалуй, очень важно зафиксировать то, что ты, наверное, и так понимаешь, но мы еще не акцентировали на этом внимания. Ценные бумаги – это актив, который может меняться в цене в большую или меньшую сторону, но он вряд ли упадет до нуля и полностью обесценится.

Да, отдельные акции малоизвестных компании могут так себя вести. Но с условным Apple такая ситуация вряд ли возможна. Даже если с компанией случится что-то негативное. Потому что в любом случае, у компании останутся права на интеллектуальную собственность, патенты, сотни тысяч сотрудников и заводы по всему миру. Компания никуда не денется. Она может терпеть убытки, но если говорить о стоимости акций, то самое, самое страшное, что ей грозит – это условное падение стоимости на 50%. И это самый негативный сценарий, вероятность которого крайне мала.

Помни - люди в любом случае продолжат пить Coca-Cola, ходить в McDonald's, пить таблетки Pfizer, искать информацию в Google, пользоваться техникой Apple так далее.

Поэтому вот что важно: когда мы говорим о рисках, мы не говорим о риске потерять все. Это не казино, не ставки на спорт и не лотерея. Это инвестиции в активы. У них будут хорошие времена, будут и плохие. Но спрос на бизнес, как и сам бизнес, никуда не денутся в моменте если правильно подобрать эти активы. Вот об этом давай и поговорим.

А как правильно выбирать активы? Что покупать и по какой цене? И когда?

Есть два основных аналитических подхода, которые помогают инвесторам ответить на эти вопросы.

Первый – это технический анализ. Он помогает анализировать ценовые графики и различными подходами и инструментами предугадывать дальнейшее движения цены.

Подход весьма логичный. Ведь ценовой график какого-либо актива – это отражение всей нужной информации: спрос на актив, тренды, тенденции и настроения инвесторов.

У сторонников этого метода есть инструмент, который помогает им анализировать графики – так называемые паттерны. Это повторяющиеся фигуры на графиках. У них есть свои значения, которые прогнозируют дальнейшее движение графика.

Например, из разбора графика цены Netflix из прошлого урока, ты мог уловить следующее, как бы сильно не падала цена акции - она падает до уровня в $200. В техническом анализе цену в $200 назвали бы Поддержкой. Это уровень цены, ниже которого цена акций уже вряд ли опустится.

Подобных терминов и паттернов в Техническом анализе много. Картинка просто для наглядности, можешь не углубляться в ее изучение.

На графиках показаны некоторые паттерны и прогнозируемое движение цены. Найдя похожую фигуру на графике условного Apple, потенциально можно предположить, что будет дальше и, исходя из этого, совершить сделку. Конечно, это не стопроцентный метод, а лишь возможность сделать гипотезу.

Но в технический анализ верят не все. Многие инвесторы считают, что сегодня он не работает, потому что не дает достоверной информации для принятия решения.

И вот почему.

Методом несложно овладеть на базовом уровне. Для этого достаточно почитать материалы, посмотреть видеоуроки на Youtube или пройти какой-нибудь онлайн-курс. Раньше, когда интернета не было, эти знания были недоступны для большинства. Поэтому у тех, кто ими обладал, было преимущество. А сегодня? Преимущество, которое есть у всех – уже не преимущество.

График отражает настроения и психологию людей, спрос, покупки и продажи, а также общую активность. Раньше – до цифровой эпохи – американские рынки были открыты в основном для жителей США. А значит там преобладали один менталитет, одни новости, одна психология и один образ мышления. А значит и прогнозирование было относительно проще.

А сегодня речь идет о миллионах инвесторов со всего мира. И речь не только о таких, как мы с тобой. Вот, например, в те времена график цен двигался под давлением реального спроса и реальных сделок реальных людей. А сейчас у большинства крупных инвест-домов есть автоматизированные математические алгоритмы и продвинутые системы искусственного интеллекта на машинном обучении. И именно эти алгоритмы и машины совершают сделки. А значит, график больше не отражает достоверную информацию, на основе которой инвестор может принять решение.

Значит ли это, что он бесполезный? Нет. Он может быть одним из факторов, основываясь на котором, ты будешь принимать решение. Но воспринимать его как истину в последней инстанции нельзя.

Второй из основных видов выбора акций – Фундаментальный анализ.

Он основан на фундаментальной аналитике по тому или иному бизнесу. Суть метода проста, но овладеть ей не так просто.

Итак, пример в студию.

Предположим, ты хочешь купить бизнес – например, ресторан. На чем ты будешь основывать свое решение? Ты запросишь у владельца всю финансовую и бухгалтерскую отчетность за несколько лет. Узнаешь, сколько он зарабатывает и сколько тратит. Изучишь, растет ли прибыль. Познакомишься с командой и шеф-поваром. Посмотришь, какие у ресторана цепочки поставок и по каким ценам он закупаются. Посмотришь сколько человек в ресторане в пятницу вечером или в понедельник утром. Посмотришь на конкурентов в округе и их концепты. И много чего еще.

В общем, заглянешь “под капот” бизнеса.

Вот это и есть фундаментальный анализ. Когда ты смотришь на сам бизнес.

Ты спросишь: а где мне брать информацию о компаниях, акции которых я планирую купить? Ведь я не могу зайти в центральный офис и попросить все эти отчеты.

Все просто. Ты же помнишь, что когда компания выходит на биржу, она становится публичной. А это значит, она обязана публиковать в открытом доступе кучу интересных данных: финансовые отчеты, планы, назначения топ-менеджмента и многое другое.

На основе этой информации можно понять, как развивается бизнес и стоит ли вообще в него вкладываться.

Давай рассмотрим пример про одну из наших самых любимых компаний и то, как автор этого курса, начал инвестировать в компанию, используя фундаментальный анализ. Компания называется Celcius Holding. Она производит ЗОЖ-ные энергетики (ЗОЖ - здоровый образ жизни).

Направленность на здоровый образ жизни, на наш взгляд, это большое преимущество. Потому что это тренд последних 10 лет. Люди с головой погружаются в йогу, медитации, осознанность, БАДы, «быть в ресурсе» и вот это вот все.

Напиток не содержит сахара, при этом включает в себя различные витамины и прочие полезности.

Давным давно, в далекой-далекой галактике автор курса, работал в компании Red Bull. Компанию любит до сих пор и не понаслышке знает, насколько большой у них рынок. Поэтому, когда он наткнулся на Celsius, сразу понял, насколько большой потенциал роста у этой компании.

Что мы делаем дальше?

Ищем продажи Red Bull за последние 10 лет и видим стабильный рост:

Олично, видим из графика, что продажи Red Bull постоянно растут. А что насчет сектора энергетических напитков в целом? Проверяем.

Тоже стабильный рост. Значит, в секторе энергетиков все хорошо.

Если прибавить к этому преимущество ЗОЖ-ности Celsius, мы получим потенциально прибыльную историю.

Далее смотрим на основные финансовые показатели самой компании, годовые показатели дохода и чистой прибыли:

Тоже все хорошо. Доход растет год к году, а прибыль остается не изменной. Значит, компания эффективно тратит лишние средства на развитие.

Идем дальше и смотрим поквартальные показатели. Тоже все хорошо, все растет, а средства расходуются эффективно:

Далее мы можем посмотреть все ключевые финансовые и бухгалтерские показатели (Income statement, Balance Sheet, Cash flow). Сейчас углубляться в них не надо, это лишь пример, чтобы ты понял, что достаточно просто проанализировать бизнес любой публичной компании на основе доступных данных. Было бы желание.

Мы даже можем посмотреть, какие инвест-дома и сколько инвестировали в компанию. Уж эти дядьки в дорогих костюмах наверняка что-то да понимают.

Тут тоже всё в порядке:

Смотрим совет директоров и топ-менеджмент компании. Всех этих людей можем найти в LinkedIn, чтобы понять, что компания в надежных руках. Тут, кстати, всё настолько прозрачно, что мы можем узнать, какие зарплаты у СЕО компании:

Смотрим презентацию для инвесторов. Да, у любой уважающей себя компании в публичном доступе обязательно есть презентация для инвесторов. Такие презентации проводятся раз в год. Там показатели, продукция, планы, стратегия и многое другое:

И так далее.

Копать можно до бесконечности – начиная от просмотра рекламы и интервью с СЕО и заканчивая погружением в метрики оценки бизнеса. Главное – всё это возможность узнать компанию ближе и, исходя из этого, принять решение – покупать ее акции или нет.

Ну и в конце пару слов. Будь инвестором. Мысли, как инвестор. Думай, во что вкладываешься и почему. Таков путь.